La pandémie mondiale a démontré que de nombreuses collectivités partout dans le monde ne disposent pas des installations nécessaires — comme des installations de soins de santé accessibles et des logements abordables — pour lutter efficacement contre les menaces comme la COVID-19.

Les installations de soins de santé et d’éducation, les logements sociaux et les édifices de services civiques dynamiques sont souvent la pierre angulaire des collectivités saines et résilientes. Ces structures à vocation sociale peuvent contribuer à la croissance économique et à la cohésion de la société tout en fournissant des services essentiels. Malheureusement, ces installations sont sous-financées dans bien des pays. Il est nécessaire de mettre en place de meilleures infrastructures sociales pour se préparer aux urgences mondiales futures.

Un financement public insuffisant

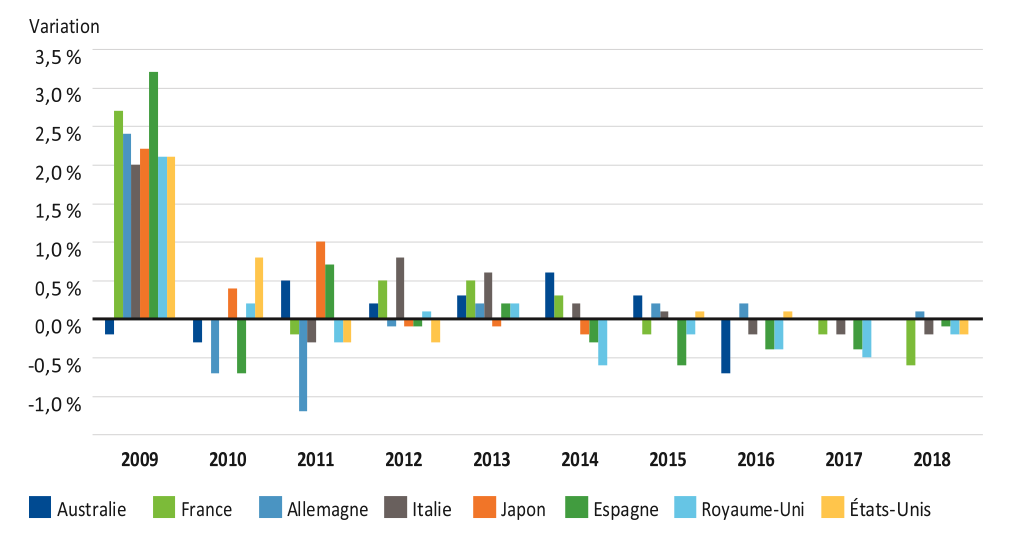

Les investissements publics dans les infrastructures sociales ont fortement chuté après la crise financière mondiale de 2008-2009, période où les politiques d’austérité ont étouffé les apports en capitaux, comme l’illustre la figure 1.

Impact mondial del’austérité sur les investissements publics dans les secteurs sociaux

Figure 1 : Dépenses sociales en % du PIB dans les pays de l’OCDE, variation annuelle ($ US)* (Entre 2009 et 2018)

Sources : Franklin Templeton, OCDE, Macrobond. En date de novembre 2020.

Sources : Franklin Templeton, OCDE, Macrobond. En date de novembre 2020.

*Remarque : L’Australie n’a pas fourni les données de 2017-2018; le Japon n’a pas fourni les données de 2016-2018.

Un rapport de 2018 du Groupe de travail de haut niveau sur l’investissement dans les infrastructures sociales en Europe indique que le manque à gagner annuel dans ce secteur est d’au moins 142 milliards d’euros (167,7 milliards de dollars américains).

Les changements démographiques, notamment le vieillissement des populations, entraînent également des défis pour les infrastructures sociales. Selon les prévisions, en Europe, la proportion de personnes âgées de 65 ans ou plus devrait passer de 18,9 % en 2015 à 29 % en 2060. Au Japon, où 28 % de la population avait 65 ans ou plus en 2019, les lacunes sont considérables en matière d’investissement dans les infrastructures sociales. La Banque asiatique de développement a estimé, en 2016, que le Japon doit investir entre 10,3 et 13,5 billions de yens pour répondre aux besoins d’ici 2030 en matière de construction, de remise en état, de remplacement et d’exploitation des infrastructures sociales.

Au fur et à mesure que les pays sortent de la crise de la COVID-19, le manque d’investissements de la part des gouvernements dans les infrastructures sociales risque d’empirer. Les ratios dette/produit intérieur brut (PIB) des gouvernements partout dans le monde sont énormes. Le Fonds monétaire international signale que la dette gouvernementale brute des « pays riches » est passée de 6 000 milliards de dollars américains à 66 000 milliards de dollars américains à la fin de 2020 (soit de 105 % du PIB à 122 % du PIB). Dans les économies en développement, la Banque mondiale estime que la dette a atteint une valeur record de 55 000 milliards de dollars américains en 2018.

La nécessité d’obtenir du capital privé

Les manques à gagner en matière de dépenses publiques, conjugués à un besoin amplifié en période postpandémique, créent des occasions attrayantes pour les placements privés dans les infrastructures sociales. Heureusement, l’intérêt des investisseurs institutionnels envers les placements d’impact dans l’immobilier était en croissance avant la COVID-19. La plupart des investisseurs d’impact s’attendent à maintenir ou augmenter leurs engagements envers l’investissement d’impact, selon un sondage réalisé par le Global Impact Investing Network (GIIN). De plus, un sondage de 2020 mené par Preqin a démontré que 61 % des investisseurs s’attendent à ce que l’investissement d’impact devienne plus répandu d’ici les trois prochaines années. Comme 8 billions de dollars américains étaient gérés par des sociétés de capital privé en date de septembre 2019, les investisseurs privés ont amplement l’occasion de jouer un rôle de premier plan dans la foulée de la COVID-19.

Bien faire en faisant le bien

Les infrastructures sociales sont une occasion importante à l’échelle institutionnelle pour les investisseurs privés qui souhaitent que leurs portefeuilles apportent des avantages pour les sociétés et qui désirent obtenir un rendement financier concurrentiel. Selon notre expérience, les placements dans les infrastructures immobilières sociales offrent des rendements prévisibles et ont tendance à être moins exposés aux risques du marché et aux risques systémiques.

De plus, ces placements pourraient être moins corrélés avec les indices du marché en général et avec d’autres investissements dans l’immobilier. Cette corrélation moindre découle de la sécurité des revenus. Les services offerts par les locataires des infrastructures sociales sont souvent essentiels, ce qui les rend moins vulnérables à la volatilité des marchés. Par conséquent, ces placements dépendent moins des activités économiques quotidiennes qui se déroulent à proximité immédiate des infrastructures.

Cette caractéristique peut soutenir la certitude d’obtenir des revenus en période de bouleversements. Par exemple, immédiatement après le début de la pandémie, les évaluateurs immobiliers ont ajouté une clause sur l’incertitude à toutes leurs évaluations. Cette clause a fini par être retirée pour les secteurs immobiliers présentant des revenus stables, comme les infrastructures sociales, alors que les secteurs commerciaux plus traditionnels ont conservé ces règles d’exception en raison de l’incertitude accrue qui y est associée.

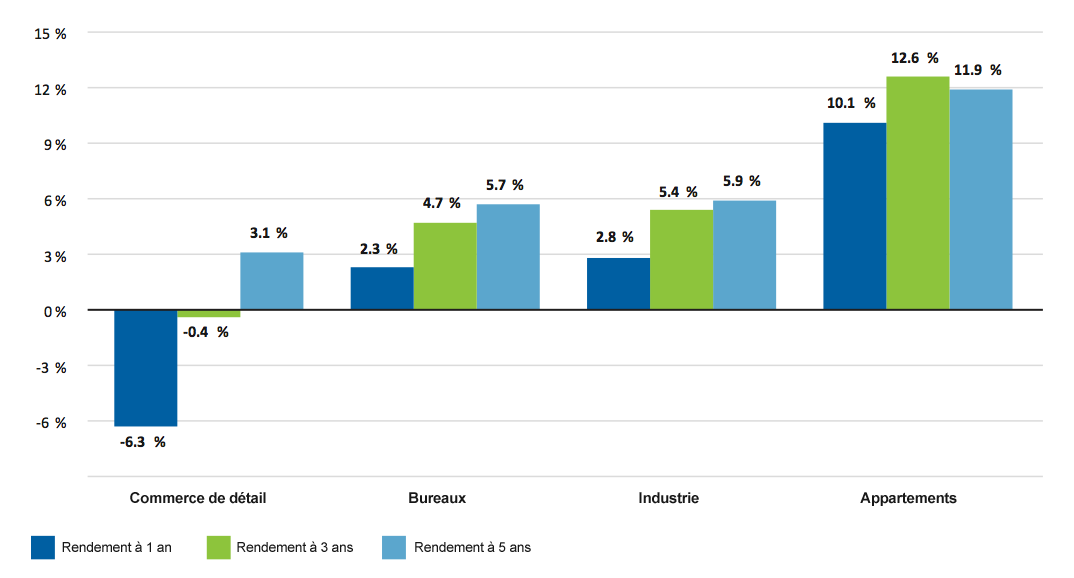

Aux États-Unis, la demande des investisseurs pour les commerces de détail traditionnels a considérablement diminué (voir la figure 2). À l’inverse, les actifs essentiels comme les installations de soins de santé et d’éducation ont relativement bien performé. Par exemple, à la fin de l’année 2020 en Europe, notre stratégie s’est soldée par un taux de perception de loyers de près de 100 % auprès des locataires de nos propriétés d’infrastructures sociales.

Les vents défavorables de la COVID-19 ont pesé sur le rendement de l’immobilier commercial de détail en 2020

Figure 2 : Rendements totaux annualisés de l’indice du National Council of Real Estate Investment Fiduciaries (NCREIF) par secteur ($ US)

Sources : Franklin Templeton, NCREIF, Macrobond. Les indices ne sont pas gérés, et il est impossible d’investir directement dans un indice. Ils ne tiennent pas compte des frais, dépenses ou frais de vente. Les rendements passés ne sont pas représentatifs ou garants des rendements futurs.

Sources : Franklin Templeton, NCREIF, Macrobond. Les indices ne sont pas gérés, et il est impossible d’investir directement dans un indice. Ils ne tiennent pas compte des frais, dépenses ou frais de vente. Les rendements passés ne sont pas représentatifs ou garants des rendements futurs.

Le plus récent sondage annuel du GIIN auprès des investisseurs d’impact indique que le taux de rendement brut interne moyen des investissements d’impact réalisés en actifs réels (pas seulement en immobilier) est de 13 % dans les marchés développés et de 8 % dans les marchés émergents pour les investisseurs axés sur le taux de rendement du marché.

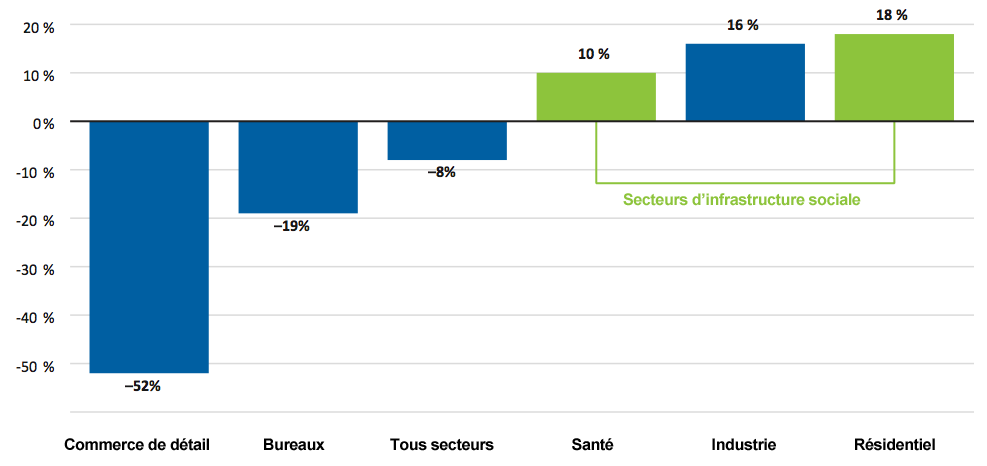

Selon ce même sondage, la répartition des placements dans les actifs réels a augmenté de 21 % entre 2015 et 20198. De plus, des données démontrent la résilience des infrastructures sociales par opposition à celle des actifs immobiliers commerciaux. Toujours du côté de l’Europe, si nous utilisons comme approximation les cours des actions des fiducies de placement immobilier (FPI)** pendant la période de volatilité très marquée des marchés entre janvier 2020 et juillet 2020, nous voyons, à la figure 3, que les secteurs des infrastructures sociales ont affiché une hausse, alors que les secteurs commerciaux traditionnels ont enregistré une baisse allant jusqu’à 50 %.

Les placements dans les infrastructures sociales ont fait preuve de résilience dans les vents défavorables de la pandémie

Figure 3 : FPI européennes : Un outil pour estimer le rendement des infrastructures sociales (Du 1er janvier au 30 juillet 2020)

Source : BNP Recherche. Les rendements passés ne sont pas représentatifs ou garants des rendements futurs.

Source : BNP Recherche. Les rendements passés ne sont pas représentatifs ou garants des rendements futurs.

Un brillant avenir

Investir dans les infrastructures sociales en mettant l’accent sur l’impact peut non seulement produire des rendements découlant des taux des marchés, mais aussi créer une résilience financière qui améliore les résultats financiers. En raison des fluctuations dans les autres secteurs pendant la pandémie, les investisseurs institutionnels auront probablement un intérêt accru envers l’immobilier à revenu pour lequel la capacité des locataires à payer le loyer présente une corrélation moindre avec l’activité économique. Selon la gravité des retombées économiques de la COVID-19, on pourrait observer une augmentation des occasions de vente et de cession-bail, dans un contexte où les municipalités à court d’argent cherchent à amasser des fonds en vendant les propriétés inscrites à leur bilan.

La pandémie a mis en lumière l’importance des infrastructures sociales résilientes et des collectivités durables; elle a également entraîné une demande accrue pour les capitaux axés sur l’impact. Les besoins en matière d’infrastructures sociales améliorées et suffisamment financées sont un phénomène international qui a désormais capté l’attention du monde entier.