La gestion top-down de portefeuilles d’actions est un processus d’investissement s’appuyant sur une analyse des grands segments du marché tels que les régions, les pays et les secteurs industriels.

La sélection de titres y joue un rôle très secondaire. Or, l’investissement responsable dans le marché des actions se base essentiellement sur de l’information propre aux titres individuels : les fameux critères ESG. Cela ne devrait toutefois pas empêcher les gestionnaires utilisant une approche top-down de mettre en place une pratique d’investissement responsable crédible. Nous proposons de le faire en construisant des univers d’investissement cohérents à la fois avec les leviers décisionnels du gestionnaire et avec ses objectifs quant aux critères ESG.

Un univers d’investissement adapté à son style

Pour qu’une stratégie top-down puisse être mise en place dans un univers d’investissement, celui-ci doit être représentatif du marché de référence. Prenons l’exemple d’un gestionnaire qui souhaite investir dans les banques européennes. Son objectif premier est d’investir dans un sous-ensemble représentatif de ces banques. L’exposition au regroupement importe davantage que le choix des titres individuels. Ce principe est généralisable à l’ensemble des leviers décisionnels propres à la gestion top-down. Ainsi, tous les grands segments du marché de référence (géographiques et sectoriels) devraient être bien représentés dans l’univers d’investissement.

Les critères ESG ou l’importance de se fixer des objectifs

Les critères ESG sont nombreux et variés : empreinte carbone, intensité d’utilisation de l’eau, indépendance du conseil d’administration, taux de mortalité au travail, etc. Afin d’orienter le travail de construction d’un univers d’investissement responsable, il importe de se fixer des objectifs précis et mesurables.

Ces objectifs permettront d’évaluer la méthodologie choisie. Permet-elle réellement d’atteindre nos cibles en matière d’investissement responsable ? L’exigence de représentativité du marché de référence discutée précédemment mène bien souvent à une application par segment de marché des critères ESG. Ceci peut avoir des effets indésirables ou inattendus.

L’empreinte carbone est un bon exemple de critère où une application par segment de marché peut s’avérer problématique. Retirer 200 titres d’un indice mondial en ciblant les plus grands émetteurs par segment de marché permet de réduire l’empreinte carbone de 94 à 55 tonnes par milliard de dollars investis. On constate toutefois que quatre des dix plus grands émetteurs au monde y sont toujours présents parce que malgré leur piètre performance par rapport à l’ensemble du marché, ils se démarquent dans leur secteur d’activité. Ce qui est acceptable pour un investisseur pourrait ne pas l’être pour un autre, d’où l’importance de se fixer des objectifs clairs.

Choisir une méthodologie cohérente avec ses objectifs

Si l’exemple précédent appelle à l’élaboration d’objectifs précis, il illustre également l’importance de faire en sorte que la méthodologie choisie permette d’atteindre ses objectifs. Nous sommes d’avis qu’une méthodologie combinant des filtres de désinvestissement globaux et des filtres appliqués par segment de marché permet suffisamment de flexibilité pour construire des univers d’investissement alliant les exigences de la gestion top-down à divers degrés d’intensité d’intégration des critères ESG.

L’élimination de tous les titres de l’industrie du tabac est un exemple de filtre de désinvestissement global. Il garantit la meilleure performance possible par rapport à ce critère ESG particulier, mais il élimine du même coup les leviers décisionnels, c’est-à-dire l’exposition à cette industrie et la sélection de titres à l’intérieur de celle-ci. L’utilisation des filtres de désinvestissement globaux devraient donc se limiter aux critères ESG sur lesquels le gestionnaire ou son client ne sont pas prêts à faire de compromis.

Les filtres par segment de marché, quant à eux, visent à sélectionner les entreprises affichant la meilleure performance relativement à leurs pairs. Ils n’ont donc pas pour effet d’éliminer des segments du marché de référence et donc des leviers décisionnels. Ils offrent généralement un bon compromis entre les objectifs ESG et les exigences de gestion.

Un exemple simple

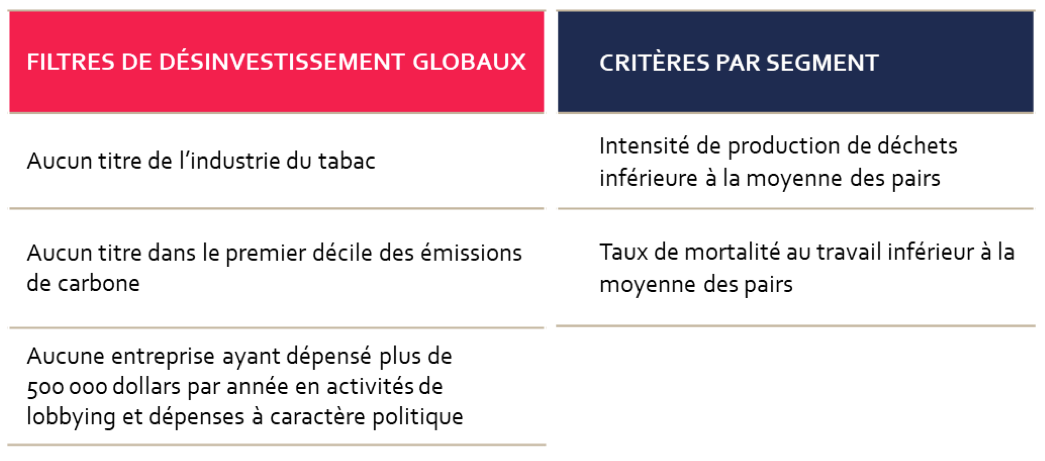

Prenons pour exemple un univers d’investissement appliqué au marché des actions de pays développés et appliquons trois filtres de désinvestissement et deux critères par segment :

Tableau 1

L’analyse de l’univers d’investissement résultant doit permettre de répondre à deux questions :

L’analyse de l’univers d’investissement résultant doit permettre de répondre à deux questions :

- Les objectifs ESG sont-ils atteints ?

- L’univers est-il suffisamment représentatif du marché de référence pour qu’une stratégie top-down puisse y être déployée ?

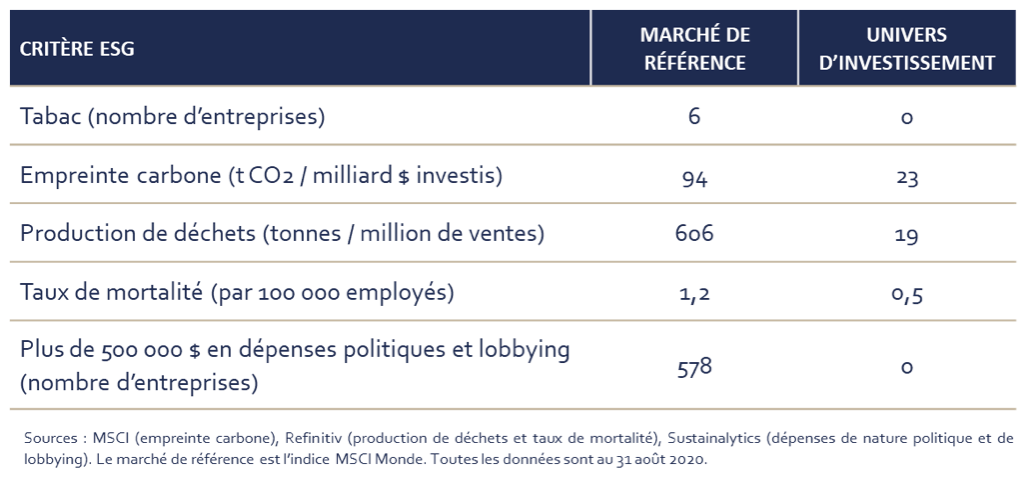

Le tableau 2 permet de répondre favorablement à la première question. Sur tous les objectifs ESG choisis, l’univers d’investissement obtient une cote nettement meilleure que celle du marché dans son ensemble.

Tableau 2

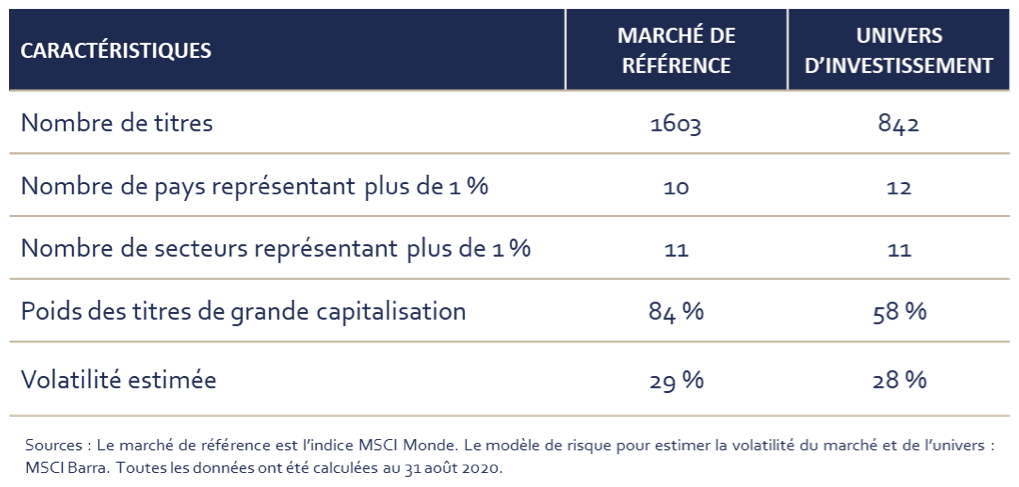

Les statistiques affichées dans le tableau 3 nous permettent de conclure qu’une stratégie top-down pourrait être déployée dans cet univers. Tous les secteurs y sont bien représentés et le nombre de pays bien représentés y est même supérieur à celui du marché de référence. L’importance relative des grandes capitalisations y est suffisante et sa volatilité estimée est similaire à celle du marché de référence.

Les statistiques affichées dans le tableau 3 nous permettent de conclure qu’une stratégie top-down pourrait être déployée dans cet univers. Tous les secteurs y sont bien représentés et le nombre de pays bien représentés y est même supérieur à celui du marché de référence. L’importance relative des grandes capitalisations y est suffisante et sa volatilité estimée est similaire à celle du marché de référence.

Tableau 3

Cet exemple simple illustre qu’il est possible pour un gestionnaire top-down d’atteindre des objectifs ESG ambitieux tout en se laissant suffisamment de leviers décisionnels pour mettre en place sa stratégie d’investissement.

Cet exemple simple illustre qu’il est possible pour un gestionnaire top-down d’atteindre des objectifs ESG ambitieux tout en se laissant suffisamment de leviers décisionnels pour mettre en place sa stratégie d’investissement.