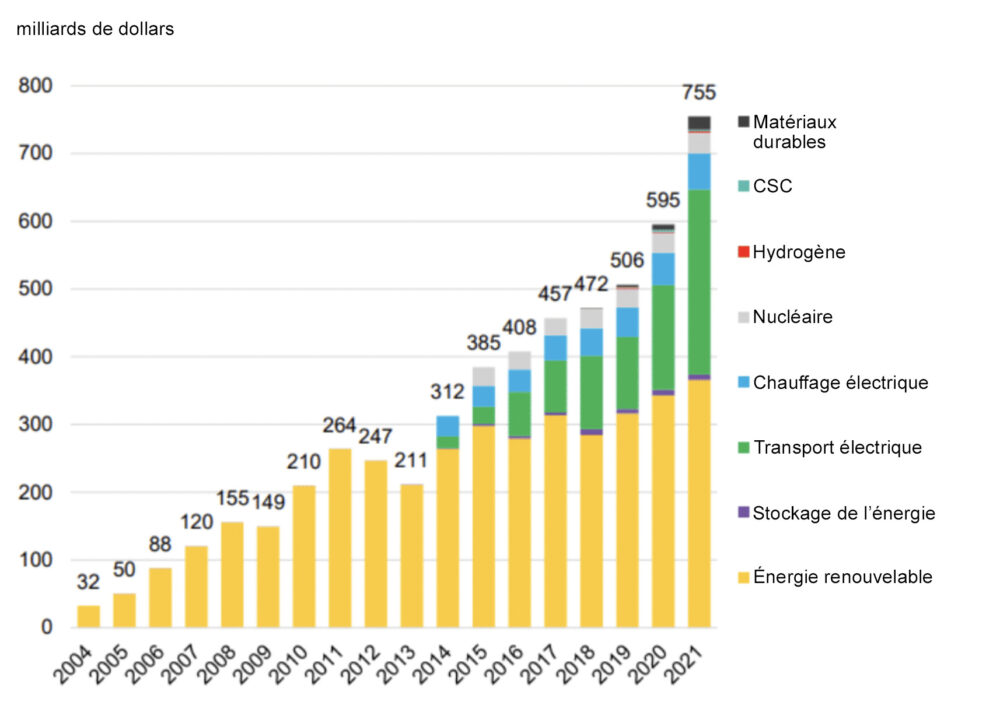

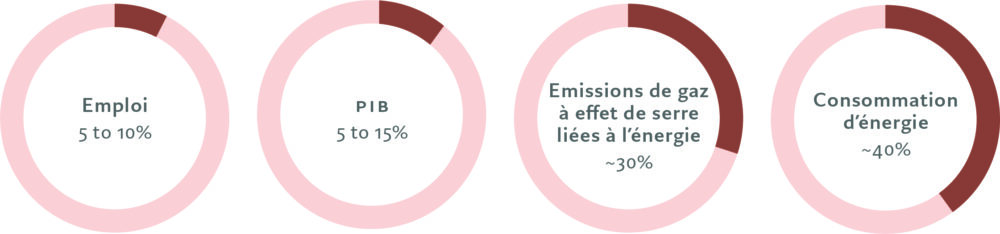

Dans le débat sur le réchauffement climatique, le secteur immobilier doit s’imposer comme un acteur clé. Nos logements, nos bureaux, nos magasins, nos espaces de loisirs – autrement dit, l’ensemble des infrastructures physiques indispensables à notre prospérité et à notre bien-être – représentent en effet près de 40 % des émissions mondiales de gaz à effet de serre. Et l’environnement bâti est à l’origine d’autres problèmes écologiques, à commencer par une consommation d’eau et d’énergie ainsi qu’une production de déchets excessives.

Fig 1: Empreinte considérable Secteur du bâtiment et de l’immobilier: estimation de la contribution à l’économie et à l’environnement

Comment réduire l’empreinte écologique du secteur immobilier ? Tel était le thème du Forum de Klosters de cette année, qui portait sur « l’avenir de l’environnement bâti ». Le Forum de Klosters est une organisation à but non lucratif basée en Suisse qui vise à accélérer le changement positif pour l’environnement en encourageant le dialogue et la collaboration. À l’occasion de sa réunion annuelle de trois jours en juin, notre collègue Zsolt Kohalmi, responsable des investissements dans l’immobilier et co-CEO de Pictet Alternative Advisors, a lancé le débat en mettant en évidence les difficultés liées à l’évaluation des caractéristiques environnementales de l’immobilier. Il a notamment évoqué la « valeur temporelle des émissions de carbone », représentative des complexités auxquelles les sociétés immobilières et les investisseurs sont confrontés à l’heure de la transition vers des pratiques plus durables.

Le carbone incorporé : le sombre secret de la construction

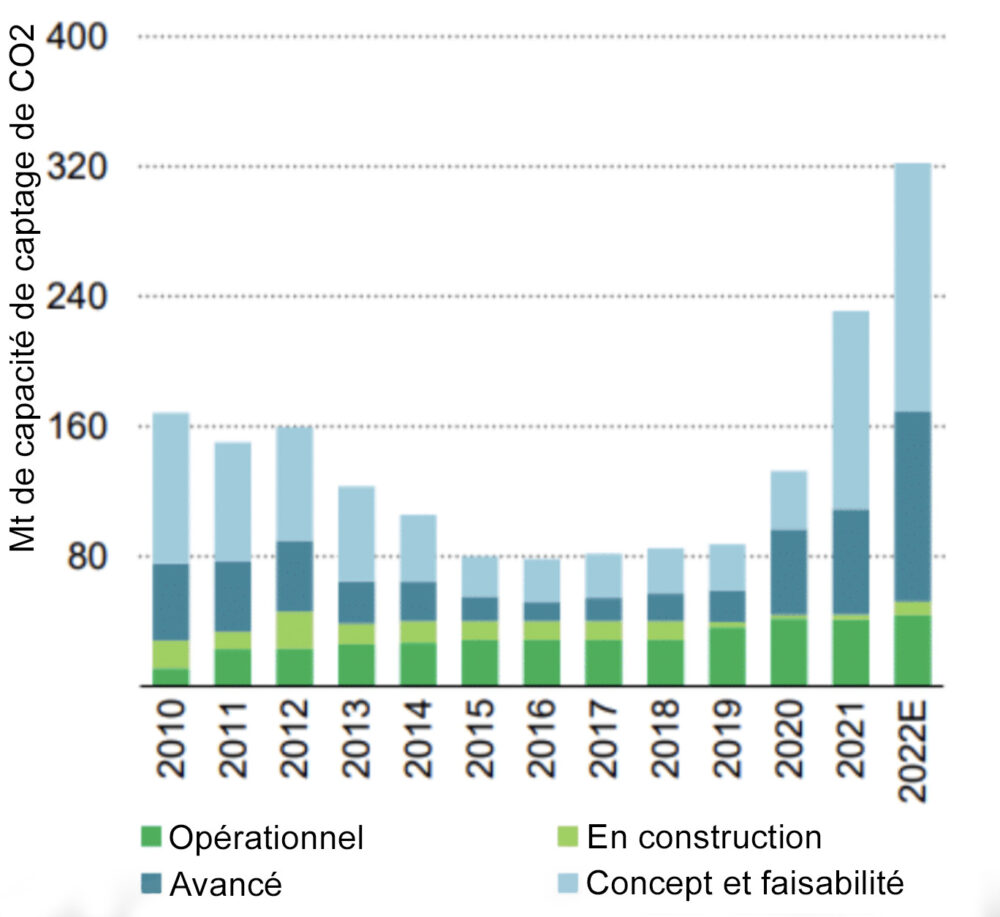

Si l’on prend en compte la durée de vie moyenne d’un bâtiment, jusqu’à 45% des émissions totales sont produites durant les deux premières années, c’est-à-dire pendant la phase de construction, qui comprend l’extraction de matières premières, leur transformation, le transport, l’installation et la gestion des déchets. Cette part d’émissions – aussi appelée carbone incorporé – dépasse largement les émissions de carbone opérationnelles, soit le volume de carbone émis chaque année après la mise en service du bâtiment.

Les participants au Forum de Klosters, qui comprenaient des architectes, urbanistes, start-ups de construction verte, scientifiques en sciences des matériaux et investisseurs, ont partagé leurs expériences personnelles, ainsi que leurs réflexions sur les mesures à adopter pour répondre aux enjeux environnementaux dans le secteur immobilier. Plusieurs thèmes en sont ressortis, notamment le rôle de la nature dans l’environnement bâti. Les participants se sont accordés sur la nécessité de reconnecter l’environnement bâti avec la nature. Ceci implique l’adoption de techniques de construction novatrices, passant par l’intégration d’éléments naturels et régénérateurs, l’expérimentation de matériaux biosourcés, tels que le bois et les algues, ou encore la mise en œuvre de stratégies de reforestation, de reboisement et d’autres méthodes de capture du carbone.

Mikolaj Sekutowicz, un participant au Forum et partenaire responsable du développement stratégique ainsi que de la culture au sein du Groupe Therme, une entreprise qui développe un nouveau projet du secteur riverain à Toronto, s’est référé à la phrase célèbre du botaniste italien Stefano Mancuso « Nous vivons dans une sorte d’aveuglement à l’égard des plantes et de la nature ». À quoi Sekutowicz a ajouté : « Nous devons intégrer la nature dans notre culture. Car culture et nature ne sont pas antithétiques ».

Rénover plutôt que démolir et reconstruire

La construction de nouveaux bâtiments, même au moyen de techniques durables, n’est pas forcément la panacée. Dans de nombreux pays développés, où les bâtiments ont été construits durant les dernières décennies, la rénovation du parc immobilier existant peut s’avérer une meilleure option pour réduire les émissions de carbone. En Europe, par exemple, où environ 90% du parc immobilier a été construit avant 1990, et 40% avant 1960, les émissions de CO2 liées aux rénovations seraient de 70% inférieures aux volumes associés aux nouvelles constructions, compte tenu du carbone incorporé.

Cela ne veut pas dire pour autant que pour d’autres régions du monde, construire ne s’avère pas nécessaire. Notamment, pour les économies asiatiques, africaines et latino-américaines qui auront besoin de surfaces résidentielles et commerciales supplémentaires pour répondre à l’augmentation de la population. Il n’existe pas de solution universelle en matière de bâtiments durables. Les approches adoptées doivent être décidées au cas par cas, en prenant compte des caractéristiques propres au lieu considéré, telles que les technologies de construction adaptées aux différentes géographies et les matériaux de base à disposition.

Venise : Approches modernes et classiques de la construction durable

Venise, ville italienne dont l’existence même est menacée par le changement climatique, peut être source d’inspiration. Au moment de sa construction il y a 1600 ans, des aulnes résistants à l’eau, abondants dans les forêts voisines, avaient été utilisés pour édifier des fondations capables d’assurer la stabilité des bâtiments sur des sols marécageux. Aujourd’hui, c’est vers de nouvelles solutions basées sur la nature que la ville se tourne pour assurer son avenir. Par exemple, elle recourt aux matériaux naturels disponibles dans la région et à une main d’œuvre locale pour construire des fortifications dans la ceinture de marais salants, qui représente la meilleure protection contre les tempêtes et les courants marins. Les habitants et des entreprises locales contribuent par ailleurs à ce projet de bio-ingénierie, synonyme d’emplois et d’opportunités économiques pour la région.

Comme le montrent les efforts déployés à Venise, les gouvernements et les autorités municipales ont un rôle clé à jouer en matière de construction durable. Les participants au Forum prônent des politiques basées sur la stratégie de la carotte et du bâton – encourageant les sociétés et les projets favorables au climat et à la nature par le biais d’allègements fiscaux et de subventions intelligentes, tout en pénalisant ceux qui sont nuisibles.

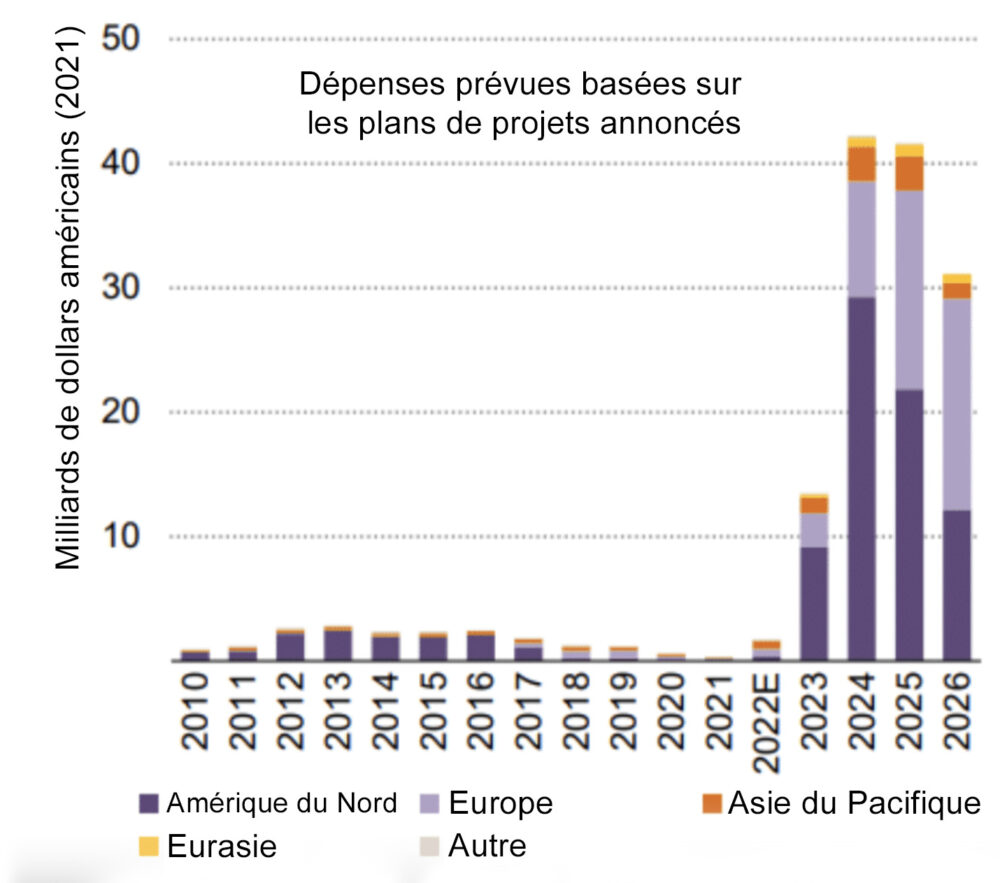

Investir dans la R&D et les méthodes de construction durable

Augmenter l’investissement dans la recherche et le développement (R&D) doit également devenir une priorité si l’on entend renforcer la compétitivité, encourager l’innovation et accélérer la transition durable. Le secteur de la construction est traditionnellement considéré comme un secteur conservateur et peu axé sur la technologie, faute d’investissements suffisants en R&D (moins de 5% des revenus, contre 10% au moins dans les secteurs de la santé et des technologies de l’information, selon les estimations)¹.

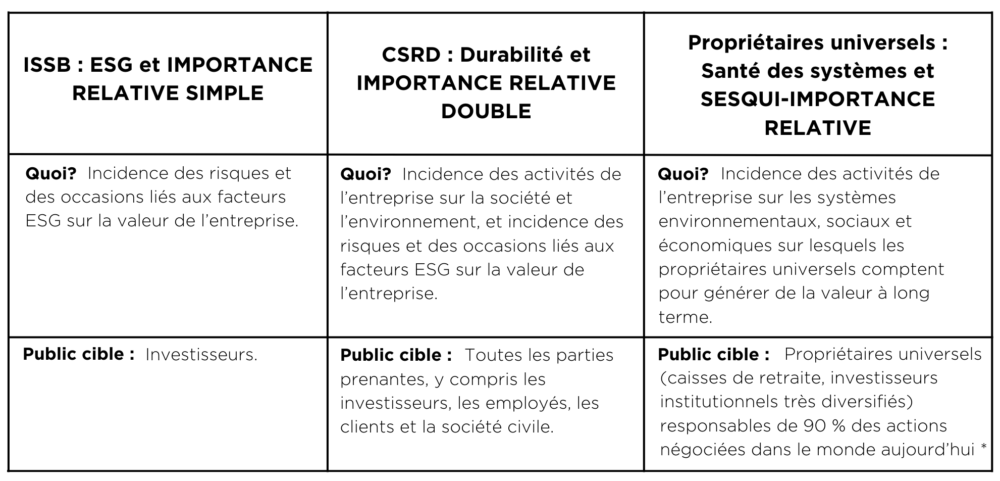

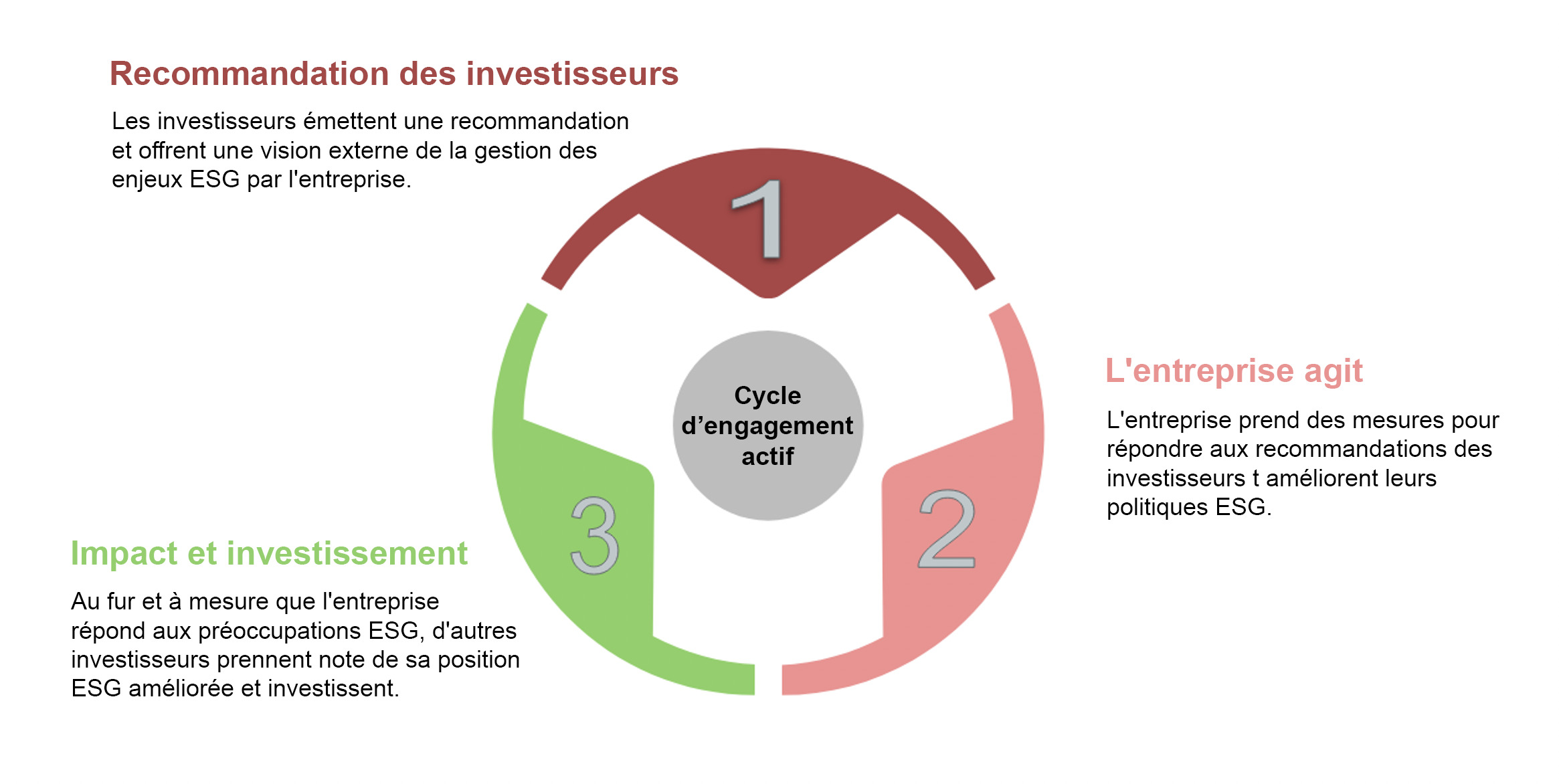

Le secteur financier a également un devoir. La transition durable dans le bâtiment offre des opportunités d’investissement importantes et croissantes sur le long terme. Le secteur doit notamment investir des capitaux privés dans les bâtiments durables afin de répondre à la demande toujours plus forte des investisseurs pour des solutions intégrant des considérations environnementales, sociales et de gouvernance (ESG) et/ou entraînant des changements positifs. Face à une demande de constructions éco-efficientes et respectueuses de l’environnement qui ne cesse d’augmenter, une approche plus réfléchie des processus de construction, de gestion, de rénovation et de démolition s’impose pour adapter l’environnement bâti au défi climatique et le rendre équitable pour tous.

Comme le disait l’ancien Premier ministre britannique Winston Churchill en 1944 : « Nous façonnons nos bâtiments ; par la suite, ils nous façonnent. ».

Source

[1] European Commission, OECD et Pictet Asset Management

Clause de non-responsabilité de l’AIR

Les points de vue et opinions exprimés dans cet article n’engagent que leurs auteurs et ne reflètent pas nécessairement le point de vue ou la position de l’Association pour l’investissement responsable (AIR). L’AIR n’approuve, ne recommande ni ne garantit aucune des revendications formulées par les auteurs. Cet article est conçu comme une information générale et non comme un conseil en investissement. Nous vous recommandons de consulter un conseiller qualifié ou un professionnel en investissement avant de prendre une décision de placement ou liée à un investissement.